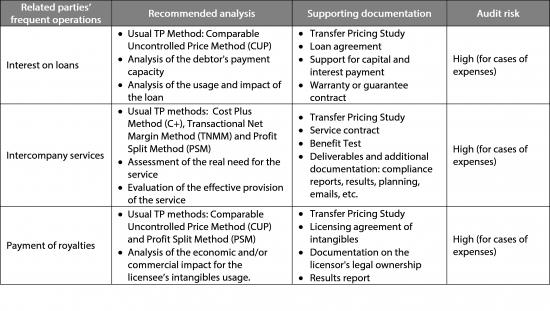

En los mercados se observan diferentes tipos de operaciones entre partes relacionadas o integrantes de un mismo grupo económico; sin embargo, existen algunas que se realizan con mayor frecuencia y cuantía, por lo cual, consideramos importante explicar a mayor detalle los análisis y documentos que se deberían de proporcionar ante una auditoría en materia de precios de transferencia.

Esta información podría variar en algunas jurisdicciones dependiendo sus normas tributarias aplicables, así como el grado de especialización o profundidad de la fiscalización.

1. Préstamos

Los préstamos entre partes relacionadas son frecuentes en cualquier sector que requiera elevadas inversiones de capital. Lo habitual es enfocarse en analizar que la tasa de interés pactada se encuentre a valores de mercado, sin embargo, existen otros factores relevantes que también se recomienda evaluar:

- Capacidad de pago del deudor. Esto se puede lograr mediante la evaluación del perfil de riesgo del receptor de los fondos, en base a su información financiera e indicadores históricos de liquidez y comportamiento de pago.

- Destino o finalidad del préstamo. Incluyendo el impacto en los resultados o mejoras que se espera alcanzar con los fondos recibidos, esto a su vez está directamente vinculado con la probabilidad de que la deuda sea pagada dentro del plazo acordado.

- Origen o fuente de los fondos. Explicando cómo obtuvo los fondos el prestamista y por qué optó por destinarlos a su parte relacionada.

- Verificar si existen garantías (bienes o derechos) que sean respaldo ante un incumplimiento de pago.

2. Servicios intercompañía

Usualmente implican la prestación de actividades complementarias o de soporte con el objetivo de que la parte relacionada receptora del servicio pueda realizar sus operaciones con normalidad. Algunas de estas actividades incluyen labores de contabilidad, recursos humanos, tecnología de la información, facturación, tesorería, cobranzas, entre otras.

En este tipo de operaciones es fundamental evaluar la “necesidad real” de recibir el servicio, en el caso de la parte que registra el gasto. Esto se verifica midiendo el impacto económico o comercial obtenido o que se espera lograr mediante el servicio.

Por otro lado, es pertinente sustentar la “prestación efectiva” del servicio, lo cual se logra mediante documentos o entregables que corroboren que existe servicio real y bajo condiciones similares a las que hubiesen acordado terceros independientes en condiciones comparables.

Adicionalmente, se debe determinar si se trata de un servicio de bajo valor añadido, ya que en algunos países existe un límite de deducibilidad para el gasto proveniente de estas operaciones.

La mayoría de estos aspectos se encuentran enmarcados en el llamado “Test de Beneficio”.

3. Pago de regalías

Así mismo, es común observar pagos de regalías por uso de intangibles, tales como marcas, franquicias, procesos, etc. En primer lugar, deberá efectuarse un análisis sobre el impacto que origina el uso del intangible en la operatividad del negocio del licenciatario. Esto podría realizarse comparando los resultados previos al uso de la licencia versus los resultados post licencia.

Luego, es importante determinar una tasa o tarifa de mercado por el pago de regalías. Para lo cual, usualmente se recurre a la revisión de contratos o acuerdos por licencia de intangibles que sean comparables a la operación evaluada. Adicionalmente, aportará mayor sustento la revisión del origen del intangible y si efectivamente el licenciante posee los derechos legales para el cobro de las regalías.

Sobre el análisis económico de las operaciones

Estas operaciones, en la mayoría de los casos, deberían tener un análisis segmentado en materia de precios de transferencia; es decir, evaluar las operaciones de manera individual o separada de la actividad global de la compañía, ya sea evaluando directamente el precio del bien o servicio transado o evaluando el margen de rentabilidad asociado a la operación, sea bajo la perspectiva del vendedor o del comprador (tested party).

Sobre la documentación sustento de las operaciones

Finalmente, hacer énfasis de que toda operación entre partes relacionadas no solo deberá contar con los análisis y explicaciones que correspondan, sino que deberán tener sustentos que verifiquen todo lo anterior. No se trata de solo “contar la historia” sino de proporcionar los documentos que acrediten que se tratan de operaciones reales pactadas bajo condiciones de mercado.

Fuente: Departamento de Precios de Transferencia TGS Sarrio & Asociados.

4. Impacto tributario

Nuestra legislación local dispone que el íntegro de los gastos realizados por el contribuyente cumplan con los criterios de causalidad, razonabilidad, normalidad y proporcionalidad1. Por tanto, las erogaciones asumidas como los gastos por intereses de mutuos dinerarios, los servicios con partes relacionadas, y pagos de regalías; deberán cumplir con los mencionados criterios tributarios y normas específicas como son:

- El literal a) del artículo 37° de la Ley del Impuesto a la Renta (en adelante LIR)2, dispone que los gastos por intereses no podrán exceder el 30% del EBITDA del ejercicio anterior, siendo una limitación cuantitativa del gasto para el contribuyente. El importe excedente podrá ser arrastrado en el cálculo indicado por los cuatro ejercicios inmediatos siguientes. Esta disposición legal es aplicada a los mutuos dinerarios con partes relacionadas y terceros, si bien existen excepciones específicas a esta regla general solo incluyen transacciones que para el legislador no impliquen un sustancial riesgo de erosión del traslado de sus beneficios como son las empresas del sistema financiero y seguros, contribuyentes con ingresos inferiores o iguales al importe de 2,500 Unidades Impositivas Tributarias3, contribuyentes que mediante Asociaciones Público Privadas desarrollen proyectos de infraestructura pública, servicios públicos y otros que se enmarquen en el Decreto Legislativo Nro.1224, y otros.

- El literal a.4) del artículo 37° de la LIR4, establece que los gastos de regalías y demás servicios cuyos acreedores sean entidades no domiciliadas (partes vinculadas o terceros), deberán encontrarse canceladas hasta antes de la presentación de la Declaración Jurada anual correspondiente al ejercicio en el cual se registró. Los costos y gastos no deducidos podrán ser imputado en el período fiscal en el cual se pague.

1Texto Único Ordenado de la Ley del Impuesto a la Renta, aproado con el Decreto Supremo Nro. 179 – 2004 – EF, publicado el 8 de diciembre de 2004. Último párrafo del artículo 37°: “Para efecto de determinar que los gastos sean necesarios para producir y mantener la fuente, estos deberán ser normalmente para la actividad que genera la renta gravada, así como cumplir con criterios tales como razonabilidad en relación con los ingresos del contribuyente, generalidad para los gastos a que se refieren los incisos l), ll) y a.2) de este artículo, entre otros.”

2Artículo modificado por a única disposición complementaria modificatoria del Decreto Legislativo Nro. 1424, publicada el 13 de setiembre de 2018, vigente desde el 1 de enero de 2021.

3Decreto Supremo Nro. 392 – 2020 – EF, publicado el 15 de diciembre de 2020.

4Inciso a.4) incorporado por el artículo 4° del Decreto Legislativo Nro. 1369, publicada el 2 de agosto de 2018,

vigente a partir del 1 de enero de 2019.